デザイン会社 btrax > Freshtrax > レガシー金融機関がフィンテック...

レガシー金融機関がフィンテック企業と上手に付き合う方法 (金融革命 Part 2)

日本国内でフィンテック企業とコラボしているレガシー金融機関はまだわずか30%にすぎない。これは先進国のスタンダードでいうと最低のレベルになっている。他の国の、ドイツが70%, シンガポール62%, アメリカの54%と比較してもかなり低いと言えるだろう。

テクノロジー活用に遅れをとる既存金融機関

セキュリティーとプライバシー、そして法規コンプライアンスを最優先するその特性上、既存の金融機関はどうしても新規テクノロジーの導入に対して慎重にならざるを得ない。スタートアップのような”実験的”な取り組みをすることは容易ではない。

金融機関が注目しているテクノロジー

- ブロックチェーン

- 人工知能

- バイオメトリックによるプライバシー管理

新しいビジネスモデルを模索するスタートアップは、より早いスピードでリスクを取りやすく、革新的なテクノロジーと顧客サービスを短時間で作りやすい。加えて、データの取得と分析、活用の仕方が上手で、既存の金融機関よりもデータから導き出されたロジックでリスクを取りやすいという側面もある。

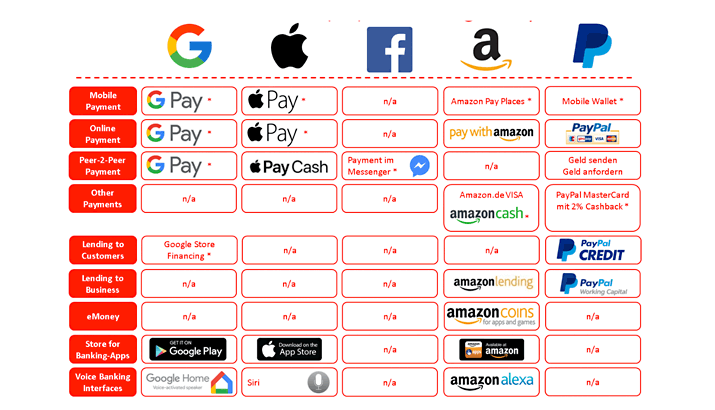

銀行のライバルはテクノロジー企業

その一方で、もともと”IT企業”や”ネット系サービス”を生業にしてきた企業の金融への進出が目覚ましい。日本国内の例では、楽天、LINE、ヤフー&ソフトバンク、ドコモ、そしてauといった企業が、既存の金融機関を脅かす存在にまでなってきている。

その理由は前回の「銀行はなぜ滅びるのか – それを阻止する方法は? (金融革命 Part 1)」でも紹介した通り、デジタルを中心とした卓越したユーザー体験の設計だろう。それにく和え、データの収集、人工知能(AI)によるビッグデータ分析と加工、そしてそれをパーソナルな提案やビジネスモデル変革へ進化することのできるテクノロジーの最大活用も重要なファクターである。

海外テクノロジー企業の金融系サービス一覧

ミレニアルから支持を得ていない既存銀行

この状況はユーザーからの反応を見ても理解できる。例えば、既存の銀行は特にミレニアルを中心とした若者達からの支持はかなり低く、むしろテクノロジー企業による金融サービス参入を望んでるといった声も出ている。

- 75%: Google, Amazon, PayPalなどのテクノロジー企業の金融サービスの方を支持する

- 71%: 銀行員の話を聞くぐらいであれば歯医者に行った方がマシだ

- 60%: スタートアップ企業に銀行業務を改善してほしい

- 63%: クレジットカードを持っていない

- 53%: 全ての銀行は同じである

- 33%: 向こう90日以内に銀行を変える可能性がある

参照元: Time Magazine

危機感を感じている既存の金融機関

もちろんこの動きに対して、既存の金融機関が気づいていない訳はなく、下記の意識調査でもその結果は明らかである。特に日本国外の金融機関での危機意識は非常に高いと言える。

世界の金融機関に対する意識調査結果:

- 88%: 新規参入サービスによって売り上げが減ると危惧している

- 82%: 向こう3年から5年以内にフィンテック企業とのコラボを増やそうとしている

- 77%: 社内でのイノベーション創出への取り組みへの投資を増やしている

- 77%: 2020年までにブロックチェーンテクノロジーの業務活用を予定している

- 54%: データ管理とプライバシー保護に関する規制がイノベーションの妨げになっている

- 30%: AIに関しての投資を行なっている

- 20%: フィンテックへの投資から期待されているROI

参照元: PwC Global FinTech Survey 2017

キーワードはテクノロジー活用とユーザーとの接点における体験設計

上記のGAFAような企業が今後、デザインとテクノロジーの活用を推し進め、よりユーザーに喜ばれるサービスを追求していくと、近いうちにメガバンクでも太刀打ちできないレベルまで到達すると考えられる。

サービス別顧客維持に重要だと考えられる要素:

- ペイメント系:

1位: 使いやすさ, 2位: サービスの速さ, 3位: 利用可能時間 - 銀行業務系:

1位: 使いやすさ, 2位: 利用可能時間, 3位: サービスの速さ - 保険系:

1位: 使いやすさ, 2位: カスタマーサービス, 3位: 利用可能時間 - 資産運用系:

1位: 使いやすさ, 2位: 利用コスト, 3位: 利用可能時間

元々エンドユーザーとの接点、特にデジタルチャンネルにおけるユーザー体験の設計が上手なテクノロジー企業は、今後様々な業界への進出が予測されており、次のターゲットは明らかに金融業である。

これは世界的に見ると、Google, Apple, Facebook, Amazonといった、いわゆるGAFAや、PayPal, Square, Spripeといったメガフィンテックスタートアップが金融サービスにおける主導権を握り始めたことでも明らかである。

逆に考えると、既存の金融機関は、今後顧客とのタッチポイントの設計やノウハウ、戦略が不可欠な要素になってくるのは間違いない。それに加え、フィンテック企業とのコラボも重要なファクターとなるだろう。

レガシー金融機関とフィンテック企業のそれぞれの強み

その一方で、新規参入の企業は認可の問題や、資金的な限界、そして顧客獲得の面でのハンデが存在する。そうなってくると、レガシー金融機関とフィンテック企業がまともにぶつかるよりも、上手に協業する方が得策なのは間違いない。

レガシー金融機関の強み

- 既存の顧客ベース

- 広い商品ラインアップ

- コンプライアンス

- 金融庁との関係性

- 融資に対する金利の低さ

フィンテック企業の強み

- 新たなサービスアイディア

- アジャイルなプロセス

- データ収集・分析力

- デジタルチャンネルにおける顧客獲得

- 高いユーザー体験クオリティ

金融機関とフィンテックがコラボする際のハードルは?

しかし、既存の金融機関とフィンテック企業のコラボはそこまで簡単ではない。テクノロジー的な側面に加え、企業カルチャーとスピード感の違いが大きな壁になっており、まだまだお互いの歩み寄りが必要である。

レガシー金融機関が感じるコラボに対しての課題:

- ITセキュリティー: 56%

- 法規コンプライアンス: 54%

- 企業カルチャーの違い: 40%

- ビジネスモデルの違い: 35%

- IT互換性: 34%

フィンテック企業が感じるコラボに対しての課題:

- ITセキュリティー: 28%

- 法規コンプライアンス: 48%

- 企業カルチャーの違い: 55%

- ビジネスモデルの違い: 40%

- IT互換性: 34%

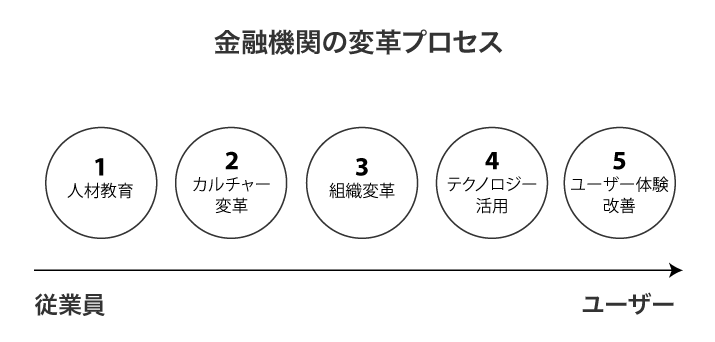

レガシー金融機関がフィンテック企業とコラボするための5つのステップ

では今後フィンテックとのコラボを実現した金融機関は、いったい何から始めれば良いのだろうか?その言葉から「テクノロジー」にフォーカスしがちであるが、実はそれを実現するためには「ヒト (従業員)」の変革から始まり「ヒト (顧客)」へのより良い体験提供につなげていくイメージが必要だと思う。

ちなみに、下記のプロセスは、btraxが提供するプログラムでも採用しているステップなので、参考になれば幸いです。

ステップ1. 人材教育

おそらく現在の金融機関で働く方々は、スタートアップのそれとは対局のマインドセットを持っており、今のままではその意識もコミュニケーション手法も大きく異なっている。相手の立場から物事を理解し、行動に移すためには、まずは既存の考え方から抜け出す必要があるだろう。

そのためには、ちょっとしたITリテラシーから、デザイン思考、サービスデザイン、リーンスタートアップ、マーケティングなどの基礎知識と、フラットな組織でのリーダーシップとチームワークを学ぶと良いと思われる。

ステップ2. カルチャー変革

個々のスタッフのマインドセットがある程度調整できたら、次は組織や会社全体のカルチャーを変革させていく。下記のようなスタートアップではスタンダードとされるカルチャーを導入していくことで、新しいイノベーションが生み出しやすい土壌が整うであろう。

- クリエイティブな発想

- 速いスピード

- リスクをコントロール

- 仕事を楽しむ

- ユーザーを最優先に考える

ちなみに、スタートアップと金融系で最もギャップがあることの一つが服装。かたやジーンズ&Tシャツなのに対して、金融はバッチリスーツ。この違いもカルチャー的なギャップを生み出していると考えられる。

人材とカルチャーを変革させるには、組織や人事のシステムを見直す必要がある。既存の減点方式の人事評価基準や、属人的なプロセスにメスを入れ、新しい発想、そしてアクションを取ることのできる人材の評価軸を新たに設けたり、本社と切り離した特殊部隊の組織を作るなどの方法もあるだろう。

例えば、アメリカの大手金融機関のCapital Oneは、サンフランシスコにデザインチームだけの専属オフィスを設け、本社業務には一切関わらない環境と、組織づくりを行っている。そうすることで、セキュリティーに関する過剰な規制から解き放たれ、スタートアップ的発想でプロダクトづくりを進めている。

そこで働く友人も以前に「デザイナーとして、金融機関で働くことはあり得ないと思っていたが、ここであれば十分に自分のやりたいことができるし、それが評価の対象になっている」と語っていた。これは、銀行の本社オフィスでは絶対に実現できなかった組織形態である。

ステップ4. テクノロジー活用

そしてここでやっとテクノロジーの活用、および適用のプロセスが始まる。なぜなら、既存の組織やカルチャーだと、活用したくてもできない社内ルールが沢山のあるからだ。

例えば、おそらく現在でもスタートアップの間では標準とされているような、Google Apps, Dropbox, Slackなどのクラウド系サービスが、金融機関のセキュリティールール上はまだ、利用不可能だろう。

通常、スタートアップが外部とコラボする際には、上記のようなツールを最大活用し、効率化の最大化とスピードアップを図るのであるが、それが不可能な場合、コラボどころか、日常のやりとりもままならない。

以前に日本のとある金融機関とやりとりした際に「それでは必要な書類のリストを後日郵送します」と言われ「いや、メールで送っていただければ大丈夫ですよ」と伝えると「いえ、社内規定でメールで送ることはできません」と言われた。なかなか昭和の風情があったが、現代にはふさわしくない仕組みだなとも感じた。

最近流行りのAIやブロックチェーンの活用云々も良いが、レガシー金融機関として、まずは基本的なテクノロジーツールが利用できる状況に整えていく必要があるだろう。それができて初めて、スタートアップとのやり取りをする下準備ができたと言えるだろう。

ステップ5. ユーザー体験改善

そして最後に何よりも大切なユーザー体験の改善。これは、小手先のインターフェース (UI) 改善とかでは顧客ニーズに対応するのは限定的で、プロダクトとサービスの包括的な見直しから行う必要があるだろう。

なにせ、現在の多くの金融系サービスが提供側ありきで設計されており、ユーザー体験の品質が非常に低いケースが後を絶たない。そこに改善の提案をしても「社内規定だ」「自分の範疇ではない」「セキュリティーが犠牲になるのでMacはNG」などの理由でなかなか物事が進まない。

だからこそ、顧客により良い体験を提供したければ、一見遠回りだと思われがちであるが、人材教育からはじめ、カルチャー変革、組織変革、テクノロジー活用、そしてユーザー体験の改善の順番で進める必要があるのである。

参考: フィンテックと金融機関のコラボ事例

それでも、世界レベルで見るとすでにレガシー金融機関とフィンテック企業とのコラボ事例がいくつか存在している。これらの例から日本でも今後どのようなコラボが実現しそうかを考えてみるのも面白いだろう。

BBVA Compass x OnDeck

個人事業主やスモールビジネス向けにP2Pレンディングを通じたローンを提供するノンバンクのOnDeckに対して、BBVA Compassは既存の規定では承認されない顧客の紹介を行っている。

データ活用によってよりリスクをとり、幅広い顧客そうに融資が可能なOnDeckとコラボすることによいr、コンサバな既存の金融機関が顧客ニーズに対応している例。

Fidelity Investment x Betterment

AIを活用したスマート投資サービスを提供するBettermentのサービスを、既存の大手資産運用グループのFedelity Investmentが自社顧客に対して提供している例。

既存の人的サービスと、フィンテック企業のAIサービスを連動させることで、より幅広いサービス提供が可能になっている。

Sandander x Tradeshift

ヨーロッパ地域における大手金融機関のSandanderは、サンフランシスコに本社を置くフィンテック企業のTradeshiftとパートナーシップを結び、全世界にいるおおよそ1,500万の法人顧客に対してのサービス展開を行っている。

Tradeshiftは法人むけにサプライチェーンの管理をクラウドベースのプラットフォームを通じて提供している。このプラットフォームにSandanderの提供する法人むけ金融サービスを連動させることにより、受発注プロセス、在庫管理、進捗管理に加え、運転資金の運用に関するサービスも提供可能にするのが狙い。

また、Sandanderとしても、デジタルチャンネルを通じた法人顧客の獲得にも期待を寄せている。

筆者: Brandon K. Hill / CEO, btrax, Inc.

btraxへのお問い合わせはこちらから.

筆者: Brandon K. Hill / CEO, btrax, Inc.

CES 2025の革新を振り返りませんか?

1月11日(土)、btrax SFオフィスで「CES 2025 報告会: After CES Party」を開催します!当日は、CEOのBrandonとゲストスピーカーが CES 2025 で見つけた注目トピックスや最新トレンドを共有します。ネットワーキングや意見交換の場としても最適です!