デザイン会社 btrax > Freshtrax > 【日本はまだまだ遅れている】日...

【日本はまだまだ遅れている】日米の金融・フィンテック 【対談】マネーフォワード 辻庸介+瀧俊雄×Brandon

世界中で盛り上がりを見せているフィンテック(Fintech)。日本でその先導を走っているのがマネーフォーワードです。以前、Tech in Asia というシンガポールで開催されたアジア地域最大級のスタートアップイベントに弊社CEOのブランドンが登壇した際にもマネーフォーワードのCEO辻庸介さんと一緒にパネルディスカッションをさせて頂きました。

今回はマネーフォーワードのCEOである辻庸介さんと取締役兼Fintech研究所長である瀧俊雄さんが弊社のCEOであるブランドンと、サンフランシスコオフィスにて日米の金融・フィンテックの違いについて座談会を行いました。

btraxのBrandonとマネーフォーワードの辻さんが参加したパネルディスカッションの様子 (2015年5月)

1. 日本とアメリカの金融サービスの違いについて(融資編)

Brandon:フィンテックに関してはペイン(負担)を減らすという意義があると思います。僕自身が大学からアメリカで、この会社も12年やって、3年前から日本法人も作って経営を行っているんですよ。会社の口座も日本とアメリカにあるんですけど、あまりにも日本のペインが大きすて驚きの連続です(笑)

アメリカで融資枠を獲得するためには、普段行っている支店に行って担当者と30分くらい話して、じゃあ10万ドルだったらとりあえず出せるよと財務資料も出さずに言われます。出したのは会社と個人のタックスリターンだけなんですよね。バランスシートも出していないんですよ。それで必要な時にだけ使う短期の融資枠が獲得出来ました。

その銀行は10年以上使っているのでファイナンスは出ているとは思うんですけど正式なものは出してません。最終承認の電話でOK と言われてからオンラインフォームを提出して、それで次の瞬間にオンラインで融資枠とかが出ている。その後銀行の支店に行って海外送金したいんだけどって言ったら、オンラインで出来るからわざわざ来なくて大丈夫って言われました。銀行の支店に直接行く必要性がなくなってきていて、銀行の役割がかなりオンラインベースになってきている。

これらは多くのユーザーに対していちいち面談で対応しているとコストがかさむので合理化を進めているのだと思います。また、各種フィンテックサービスが台頭する中で、銀行もユーザー体験の改善を急激に進めている印象です。

一方で、日本側でメインバンクに融資の相談に行ったら、まず海外在中だから審査対象にならないということと、できたとしても最終的には本人が日本に帰って支店に行って契約しないとダメ。契約書類にハンコとサインだけして契約書だけ送ってもダメって言われるんですよね。金融庁から降りてくる規制に基づいて決まっているので、どうしても難しいところがあるんですという感じなんですよ。

日本の金融が世界中から置いてかれていて、日本と世界の金融業界のギャップが広がりすぎているように感じます。御社のようなサービスがどんどん増えていかないと日本の人は苦しいと思います。

融資のプロセス/スピードも日米で格段に異なる

辻:まさに僕らが今後手がけようとしている「MFクラウドファイナンス」というサービスでは、会計ソフト経由でお金を借りたいという人がオンラインでデータを飛ばすとアルゴリズムを使ってすぐに入金される世界観を実現したく考えています。

日本では融資に関して、銀行が融資を実行しているケースであっても、信用保証協会の基準に依存していることも多いんです。ただ、その延長だと、個別の銀行ごとの融資モデルは作りにくくなります。新しい取り組みなどを、銀行やノンバンクなどから始めていきたく思っています。

Brandon:ノンバンクに関しては銀行の融資を聞く前にスタートアップのFunding CircleとOn Deckに連絡したら、もっと早くて、電話で15分話したらすぐに与信枠を作れることになりました。金利が高かったから結局使わなかったんですけど、サービスはものすごい早かったですね。

リスクを取りながらも金利が高いので、もしリスクを取ったとしてもリカバーできる感じだと思います。そういうことを考えると、日本の銀行は身動き取れなくなっているように見えます。

辻:それは文化の違いでもありますね。フィンテックは業務コストを下げるところが大きな特徴としてあるんですけど、既に人がいて、店舗があって、という状況ではすぐにコストカットには行きづらいんですよね。

2. 日本とアメリカの金融サービスの違いについて(個人金融編)

Brandon:日本からのクライアントで、とある主婦向けにこじんまりとした家計簿アプリを提供している会社がありました。それをアメリカで展開しようかと検討するためにマーケットの調査をされたんですけど、ニーズがすごい薄いことが分かったんですよ。

既にアメリカにはビックプレイヤーがいる上に、家計簿という認識がアメリカ人にはなかったので。クレジットカードで支払って、自動的にフィードインして、それで運用するっていう、もっとダイナミックなやり方がこっちでは主流ですからね。だからレシートをスキャンして$1とか$2とかを細く計算する人いないですね。それでその会社は断念してました。

辻:日本は家計簿そのものを趣味というか、習慣にしている人がもともと結構いるんですよね。ただ、それが不安を減らすといった、本当の問題解決になっているかというと、多分そこまで実効性があるものにはなっていなくて、ちゃんとそこから何が問題で、何を解決するのかまで考えないと。

アメリカは逆にそこだけ見ている人が多くて、クレジットスコアを良くするとか目的が明確なんですよね。日本はまだまだツールが目的となっている人が多いなと感じます。

変わり始めた銀行の役割

Brandon:銀行の店舗についても、こっちだと店舗に行ってもタブレットへと誘導されることが増えてきています。あとはカフェ型の店舗でお茶を飲みに遊びに来てください、ついでにお金の相談もしてくださいみたいなのをよく見ます。ユーザーを楽しませることを考えて、どうペインを減らすかにフォーカスしてますね。

店舗としての意味合いがもうないですから。個人の資産運用に関しても、インフレがあるので現預金で資産保有したら目減りするからダメみたいなノリが結構あって、銀行に眠らせていたら損という感じ。金利はそこまで低くなくて普通預金でも1%とか取れるんですけど、それでもインフレには追いつかないから。

辻:株式市場がこれだけすごかったら、みんな運用の仕方も変わります。日本だと全然物価も変わらないから、そこのランドスケープの違いはありますね。

カフェライクな体験が得られるアメリカの銀行: Umpqua Bank

3. 日本とアメリカの金融サービスの違いについて(UX編)

Brandon:最近UXデザイナーの採用面接をしている中で、候補者の1人で、Fidelityでインターンしていた子がいました。Fidelityは300人規模のUXチームを作っているらしいんですよ。そこで働いていた話を聞くと気合いの入れ方が半端ないですね。Capital Oneで働いている友達もいるんですけど、オフィスのデザインがAirbnbのオフィスに似ていてスタートアップみたいなんですよ。

参考:米国金融大手がUX名門Adaptive Pathを買収

マネーフォワードは完全にデザインフォーカス

瀧:それこそFidelityの話もそうですし、Wells Fargoなども話題になりましたけど、アメリカの会社は内部でシステム戦略を考え抜いていますよね。そしてUXまでそれがやり切れてますよね。日本だと、そこはどうしても予算も取れないし、UXデザインまで至らないところが多いですよね。

Brandon:うちの会社も実は日本の銀行からUXについてコンサルのリクエストがあって面談の為に先方の東京オフィスに行ったんですよ。担当者がITの部署の人なんですけど、銀行におけるITの部署の人ってUXを改善することとは相反するセキュリティ保護がメインで、顧客志向や使いやすさを向上するとセキュリティが下がるのではないかという懸念があって、全く話ができない状態で厳しそうでしたね。日本のメガバンクもこぞってシリコンバレーに来ているので、彼らも意識はあるんですけど。

辻:そうですね。その辺は経営戦略とかの責任者と話す必要がありますよね。うちの会社も4年前くらいに出来た会社なんですけど、200人くらい従業員がいて、半分くらいはエンジニアとクリエイターです。それでUXデザインチームで10人くらいいますね。

Brandon:じゃあ結構デザインフォーカスなんですね。

辻:めちゃくちゃUXを重視しています。というかUXが全てですからね。なので自分達でいうのもなんですが、デザインはいけていると思います(笑)

UXを最重要視するマネーフォワード

4. フィンテックとセキュリティについて

辻:今回こっちに来てUberを使いましたけど、圧倒的に便利ですね。タクシーとはサービスが違いすぎて驚きました。

Brandon:もともとはタクシーがなかなか来ないからUberを使うというモチベーションだったんですけど、今となってはタクシーが目の前にいてもUberを使いますからね(笑)

辻:あれってリスクはどうやって管理してるんですかね、変な人が運転するリスクとかって。レビューとかである程度は見るんでしょうけど。男性だったらいいけど、女性は少し怖いですよね。

Brandon:バックグラウンドチェックを最近少しするようになったようですね。でも保険と性善説で成り立っているサービスではありますね。

辻:それは結構面白いなと思います。日本の方がアメリカより安全じゃないですか、でもアメリカの方が性善説のこのようなサービスが広がるっていうのが。

日本は1/1000のミスも許されない

Brandon:アメリカって本当に資本合理主義で、1000人くらいユーザーいて1人くらい嫌な思いしても、99.9%は大丈夫だからOKとみなすみたいな。日本は1件出たらそのサービスはもうダメみたいな風潮があって、減点方式が半端ないから100%じゃないと怒られますよね。アメリカだとミスを起こした時はいろいろと言われはしますけど、すぐみんな忘れますし。ユーザーのデータ漏洩なんてGoogleもFacebookも何度もやってますし。

辻:我々にとっても、データのセキュリティは経営の最優先事項です。弊社に限らず、日本でフィンテック事業をやる際にはセキュリティを一番気にしますよね。間違いなくトッププライオリティです。我々はシステムを金融機関出身のエンジニアで組んでかなり丁寧にやっています。創業当初からすごい意識してました。

初めの創業メンバー6人のうちTech系が3,4人で、1人はインフラ・セキュリティ担当でした。だからフィンテック関連は新規参入しにくいんですよね。35才くらいの人って会社からお金も結構もらってて、家族もいて、そういう人ってスタートアップには来にくいので、フィンテックのプレイヤーが少ないのはそこも大きいと思います。他のサービスみたいに20代で軽い感じで入れる業界ではないので。

瀧:そのような、かなり資本が必要になる業界であっても、米国の大手ベンチャーなら$100Mくらい資金を集めて参加権が得られます。日本だと頑張ってもその十分の一とかになるので、ユーザーの行動を変える技術に投資する余力が削がれてしまう。そういう意味でもアメリカはマーケットが深いのがいいなと思いますよね。

5. 注目のフィンテックについて

辻:最近注目しているフィンテック系はどこですか?

Brandon:株取引が手数料無料でできるモバイルアプリ専用のRobinhoodはいいですね。UXもしっかりと作り込まれて見やすいです。ほとんどワンクリックで取引ができます。

本社:Palo Alto, California, USA

創業:2013

資金調達合計:$66M

(https://www.robinhood.com)

Brandon:また、アメリカではヘルスケアが大きな問題になっていることもあり、法人系の会計・給与・ベネフィット系のニーズがすごい大きいので、それに関するフィンテックもいくつかあります。

うちの会社のすぐ隣のブロックにGustoという会社があって、それは法人の給与やベネフィットなどを提供している会社です。そこもUXが売りでやっていて、ユニコーンになってきてます。ただ結構プレイヤーは激しく動いている感じがしますね。

本社:San Francisco, California, USA

創業:2011

資金調達合計:$155M

(https://gusto.com)

Brandon:AIを使って投資のアドバイスしてくれるBettermentにはすごい興味がありますね。

本社:New York, USA

創業:2008

資金調達合計:$205M

(https://www.betterment.com)

Brandon:また、Credit Karmaはすごい革新的な会社で、今までは年間に$40~50を払わなければならなかったものを、無料でクレジットスコアが出るというサービスを提供していてユーザーメリットが高いですね。サービスもすごい良く設計されていて、レコメンデーションもどんどん出してくれるんですよね。

こういうのってユーザーデータの集め方とかユーザーメリットの出し方が考えてあって、完全に無料なんですけど課金できるようなシステムにもなってますね。こういうサービスは上手いところをついているなという感じがしますね。レコメンドされたらつい登録しちゃいますね。

本社:San Francisco, California, USA

創業:2007

資金調達合計:$368M

(https://www.creditkarma.com)

Brandon:あとそれに付随しているのが、住宅ローンや自動車ローンの新しい販売チャネルとしてのサービスですね。具体的にはSoFiなどの会社です。今までブローカーがやっていたのが、まとめて情報を入れると最後に処理されて、A社、B社、C社で何パーセントの金利でいくらっていうデータが取れるのですごいいいと思います。

本社:San Francisco, California, USA

創業:2011

資金調達合計:$1.38B

(https://www.sofi.com/home1/)

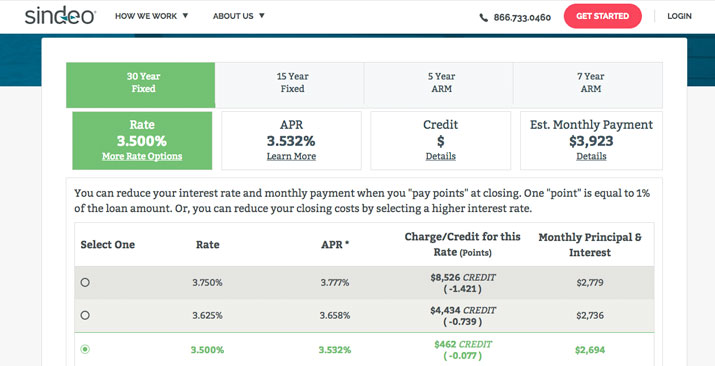

Brandon:家のローン、英語でいうところのモーゲージはややこしいじゃないでか、それをSindeoなんかは極端にシンプルに作って、自分でももしかしたらローンを組めるかもと思わせる何かを持っていますね。

本社:San Francisco, California, USA

創業:2013

資金調達合計:$6.5M

(https://www.sindeo.com)

辻:日本だとMFSという住宅ローンのサービスがあって、今既に借りているローンを安く借り換えるサービスを行っています。ただ日本だとなかなかウェブで申し込む人がいなくて、リアルな店舗を作ったんですよね。

本社:Tokyo, Japan

創業:2009

資金調達合計:不明

(https://www.mortgagefss.jp)

Brandon:アメリカだとさっきの話もあって、ほとんどがオンランでやらなければいけなくなり、住宅ローンを組むのもわざわざ店舗に行かずに、電話かウェブでする時代になると思います。さばく側も分量が多すぎて、一件一件店舗に来てもらったら困るので。こういう革新的なサービスは仲介業者を省くので、絶対にユーザーメリットは高いと思います。これからどんどん増えていって銀行はいらなくなると思います。

瀧:アメリカのなにかこう便利なものがあった時に、消費者の人たちがすぐにインターネットチャネルに乗り換えていくのが、日本でサービスをやっている者としては羨ましいところでもあります。ただそれは元が不便だったのかなとも思いますね。

Brandon:それはありますね。あとインターネットのサービスを使わないと損をするような雰囲気があるんですよね。ファンドレイズをして赤字覚悟でわざと破格に安く提供したりしているから、ユーザーとしても使ったもん勝ちみたいな感じなんですよね。

先に行動を起こした人へのメリットがユーザー側にもあるので、ユーザーがそれを採用するのも早いんですよね。最初は無料や半額にして、流行ったあとに課金することにもユーザーが慣れてしまっているので。

他のサービスでは、Metromileは自動車の保険なんですけど、友達が使ってすごい安いって言ってたんですよね。走った分だけ課金をするビジネスで、車に小さいデバイスをつけて何マイル走ったかを計測して、それに対しての自動車保険です。なので普通に払うより全然安いですね。金融系のサービスはアメリカで今すごい変わってきています。

本社:San Francisco, California, USA

創業:2011

資金調達合計:$14M

(https://www.metromile.com)

2026年2月25日(水)、Skyworkと共に体感するAIエージェント最前線 開催!

2026年2月25日(水)、サンフランシスコ発・世界最大級のAIコミュニティ The AI Collective によるSkyworkと共に体感するAIエージェント最前線を開催します。

本イベントでは、実際にプロダクトを“使っているユーザー=アンバサダー”と共に、AI活用のリアルな事例や導入のポイントを共有します。

参加承認制です。ご関心のある方はお早めにお申込みください。