デザイン会社 btrax > Freshtrax > フィンテックの影響で銀行の92...

フィンテックの影響で銀行の92%は10年以内に消滅する?

ハーバードビジネスレビューでは、今後新たなサービス構築やイノベーションを起こせない場合、既存の銀行の約92%は10年以内に世の中から消滅すると予想している。

参考: The Future and How to Survive It

金融革命は始まったばかり

一方で、フィンテックが進んでいると言われているアメリカでも、その革命はまだまだ始まったばかりで、実際に広く利用されている、サービスとしても、オンラインバンキングや個人送金アプリ程度にとどまっているのが現状である。

しかし、今後このスピードがどんどん加速する事により、より一層既存の銀行の存在価値が下がってくるのは火を見るより明らかである。消費者に対しての価値が提供出来ない金融機関は、フィンテック革命下においては滅びるしか道は無くなって行く。

日本では規制や政府の保護のおかげで、そのインパクトをじかに感じる事は少ないかもしれないが、アメリカやヨーロッパを中心とした海外では,”銀行不要説”がどんどん高まっている。

とっつきにくい金融機関 vs ユーザーフレンドリーなフィンテックサービス

“銀行”や”金融機関”と聞いてどのようなイメージを持つだろうか?恐らく、店舗で長い間待たされる、たらい回しにされる,使いにくいオンラインバンキング、スーツを着たお固い金融マンが渋い顔で数字を睨んでいる。

事業をされている方であれば貸し渋りや冷酷な切り捨て宣告など、ユーザーから見て心地よい利用体験を提供しているとは到底思えない。

この”使いにくさ”や”理不尽さ”を改善する事を最大の目的としているのがフンテック系サービスである。オンラインやモバイルなど、デジタル系のサービスが中心となるフィンテックは、ユーザーメリットの最大化を追求する事で、最も効率的で経済的なサービス提供を実現している。

今後は、貯蓄も資金運用も、送金も資金調達も、今まで銀行が行なって来た業務のそのほとんどがフィンテック系サービスを利用する事で実現可能となる。

ユーザーにとって最も使いやすいサービスを提供している企業が消費者からの支持を得る、そんなあたりまえの事がやっと金融業界にも訪れようとしている。

非金融企業の銀行サービス開始に期待が集まる

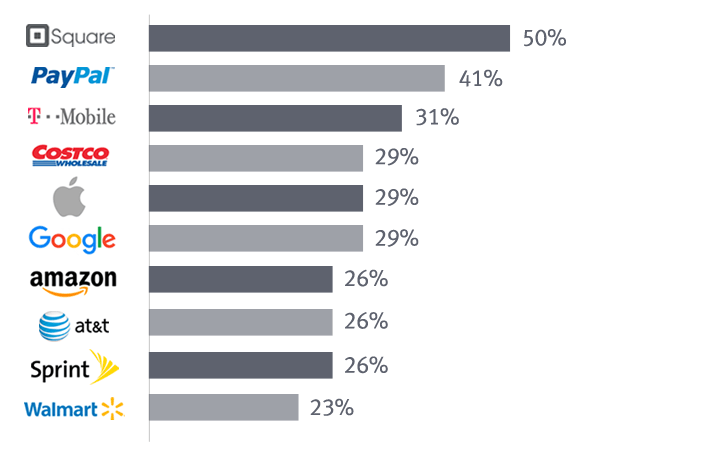

下記のグラフは、アメリカの一般消費者に対して行なわれたアンケートで、”銀行サービスを提供して欲しい企業はどこですか”との質問に対しての回答。

SquareやPalPalなどのフィンテック系企業に加えて、Apple, Google, Amazonのテクノロジー系企業、T-Mobile, AT&T, Sprintのテレコム、そしてCostco, Walmartなどの小売店がランクインしているのが興味深い。

銀行サービスを初めて欲しいと思う企業

非金融企業からの銀行サービスの提供に期待が集まっている。考えられる理由としては、オンラインサービスを通じて日々ユーザーに対して最適な利用体験を提供しているテクノロジー系企業、スマホアプリなどのモバイル体験に直結しているテレコム、そして”買い物”の体験に連動する小売りなど、ユーザーは”バンキング”に対して日常生活の一部にとけ込んで欲しいと感じている事が伺う事が出来る。

自動化が進みコスト削減と効率化が加速する

見た目や体験の改善に加え、新しい価値を生み出すサービスの創造も急いでおり、旧態依然とした、いわゆる”金融系”業務だけでは、今後衰退して行くしかない事は明確である。

例えば、株式取引一つとってみても、これまでの証券マンが営業に走り、アナリスト、トレーダーが頭をしぼってアドバイスするよりも、オンラインでの口座開設、AIによる売買のレコメンデーション提供を行なった方がよっぽど低いコストで効率的なサービスが提供可能になる。

実際のところ、アメリカでは、これまで人間が提供していた証券サービスを上記の様に自動化する事により、ユーザーへの手数料を3%から1%以下まで引き下げたという実例もある。

ユーザーが求めるのは最適なユーザー体験

低金利やはマイナス金利が叫ばれる中で、一般消費社にとっては既に既存の銀行や金融機関の存在価値を感じる事が非常に難しくなって来ている。自分のお金なのに振込やATMを利用するだけで手数料が取られてしまう。

それなら、手数料が掛からないオンラインサービスやアプリを利用しての送金や資産運用を求めるのは当然の流れになる。海外では既に利回りの良いオンライン専用の銀行や、無料で利用出来る金融系サービスがどんどん増えている。

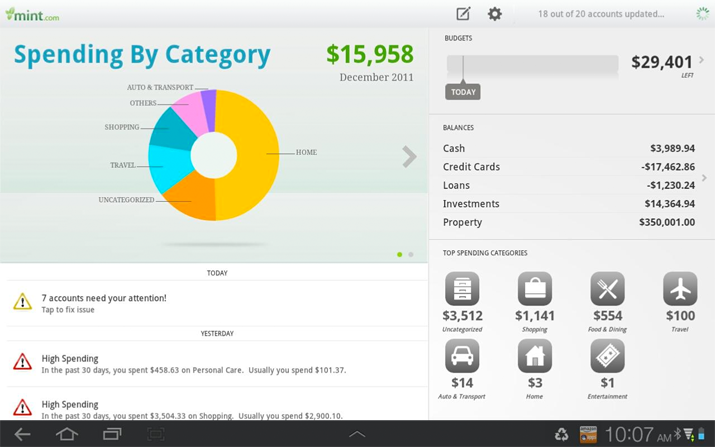

それらのサービスに対してユーザーは実益に加え、その使いやすさや利便性を重用ししている。現にIntuit社が提供する個人資産管理プラットフォーム、Mintはそのユーザー体験 (UX)を最大の価値としている。

Mintは個人ユーザーが自分が保有する複数の種類の資産やクレジットカード残高などをまとめて無料で管理出来る仕組み。外部の銀行サービスからのAPI連動を元に画面にデータ表示する事で、ダッシュボードが構成される。

心地よい利用体験を提供するMintの画面

シンプルなインタフェースと直感的な利用体験で、複雑になりがちな金融系プラットフォームだが、Mintでは最初からそのデザイン性を最重要視し、ユーザーに対して心地よい利用体験を提供している。

また、モバイルアプリにもかなり力を入れており、自分の口座の状況がリアルタイムで把握する事が可能になっている。

これにより、ユーザーは自身の銀行のオンラインバンキングにログインせずに、Mint経由で状況の把握が出来る様になる。使いにくいメインバンクよりも、UXに秀でたサービスを利用したいと思うのは当然で、これもまた、一つ銀行不要説のファクターとなっている。

金融大手のCapital Oneは先手を打ってAdoptive Pathを買収

その一方で、多くの銀行や金融機関は、既存のビジネスモデルの転換を急いでおり、米国大手金融のCapital Oneが2014年にUXデザインの老舗企業、Adaptive Pathを買収した事からも、その意気込みが感じられる。

当時は何故金融機関がデザイン会社を買収するのか?と、疑問視をされていたが、ユーザー体験がビジネスのコアな価値になり始めた昨今においては、その理由も理解する事ができる。同じような理由でBBVAもサンフランシスコのデザイン会社、SpringStudioを2015年に買収している。

むしろ、ライバルの金融機関企業も現在ではUXやUIの改善を進める為に社内でチームを編成したり、急ピッチでデザイン系の人材獲得を進めている。また、外部のデザイン会社に諸々を発注するケースも少なくは無い。

この辺の本当の狙いやそのいきさつなどは、現職のCapital OneのSr. Product Designerが、今月17日に品川で開催されるイベント、DESIGN for Innovation 2016に登壇するので、ぜひ聞いてみたい所である。

スマホに続き、スマート銀行 (スマ銀) の出現

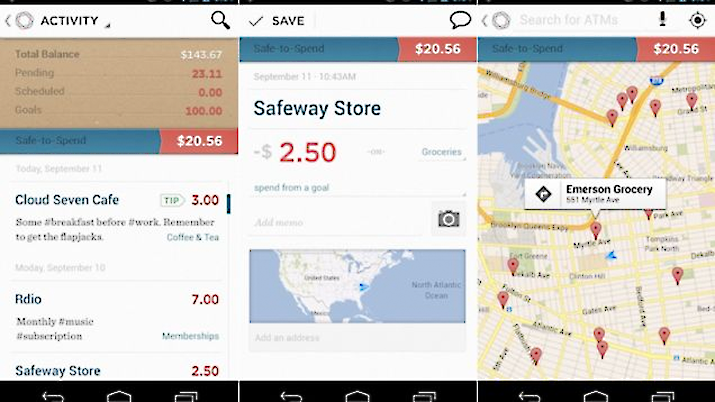

最近アメリカを中心に人気が高まっている”銀行”がある。Simpleという名前のスタートアップが始めた銀行サービスで、ユーザーが預けたお金の管理、運用などを使いやすいアプリやオンラインプラットフォームで提供している、

これまでの銀行でもオンラインサービスを通じて、ユーザーごとに口座内容の確認や送金などが可能であったが、何にいくらどう使うかはあくまでユーザー次第。ある意味”静的”なサービス内容でった。

しかしこのSimpleでは、それぞれのユーザーの収入や支出の状況に合わせて最適なプランをおすすめしてくれる。例えば家賃や光熱費など、月々の固定支出を元に、ユーザーの収入の範囲内でいくら”お小遣い”として使いって良いか、どこで買うと安いかなども教えてくれる。

そして、毎月いくらに抑えると数年後の貯蓄目標にたどりり着くかなどを、システムが分かりやすいUIを通じてユーザーに提供する。

使いやすさとユーザーメリットを追求したSimple

既存の銀行では、ないがしろにされがちな小口顧客に対してもそれぞれにニーズに合わせて機械が自動的にサービスを提供する。それも利用すればする程にそのユーザーに適した内容に進化する。

これはまるで、ユーザー視点での使いやすさと価値を最大化させた携帯がスマートフォンであったように、既存の銀行をユーザー向けに進化させた、”スマート銀行”としてのサービスである。実際、Simpleもそのサービスを”Smarter Banking”と名付けている。

利用体験としては、目標を重視するフィットネス系アプリに近い感覚で、これまでの金融系サービスのエクスペリエンスとは大きくことなる。

銀行として、ビッグデータやAIといった最新のテクノロジーと、卓越したUIとUXを駆使して、ユーザーメリットを最大化させた良い例である。それも自動システムを活用する事でコスト低下も実現させている。

このままだと近い将来、銀行がテクノロジー企業の下請けになる

そしてこのSImpleの例で見られるケースで最も特筆すべき点としては、サービス提供側の構造である。Simple社自体は2009年にスタートしたスタートアップで,500 StartupsなどのVCからの投資を受けている。

VCからの投資を受けたスタートップが銀行業を始めるのには無理がある。当たり前である。でも、興味深いのは、彼らが提供してるユーザー向けのアプリケーションサービスの裏に既存の銀行が連動してる。

スタートップのSimpleには年間2320億ドルもの取引を処理するThe Bancorpという”裏方”の金融業者がパートナー企業としてバックについている。

どういう事かというと、ユーザー視点でのアプリ開発やUX提供を得意とするスタートアップと既存の金融取引業者の金融機関が力を合わせて一つのサービスを提供している。

これは、今後銀行もユーザーへの新しい価値を提供出来ないならば、Simpleのような上位レイヤーとして正しいエクスペリエンスを消費者に届けられるサービス企業と組む以外に選択肢が無くなる可能性もある。

逆に言うと、実績の少ないスタートアップであったとしても、正しいエクスペリエンスを設計し、ユーザーの獲得が出来れば、既存の銀行などの金融機関をパートナーとしてサービスを提供する事も可能になるという事である。

銀行の視点から考えると、イノベーションを起こせないのであれば、既存の銀行は今後消滅するかテクノロジー企業の”下請け”として生き残るしか道は無くなるだろう。近い将来、金融機関だからといってデザインやテクノロジーに遅れを取っている事は命取りとなる。

おのずと、銀行マンはエリートではなく。下請け低賃金労働者同然になる可能性も低く無い。スーツを着てお高く止まる事が出来る日もあとわずかになるであろう。

銀行が生き残るには?

では、今後銀行が生き残るにはどのようにしたら良いのであろうか? 恐らく下記の3つの事柄を全てしっかりと行なう必要があると考えられる。

- テクノロジーを最大活用する

- ユーザーに最適なエクスペリエンスを提供する

- 今までに無い新しいサービスモデルを生み出す

これらを実現するには社内の構造改革とスタッフの根本的な考え方に変化を与える必要がある。中途半端なやり方では間に合わない。例えば、サンフランシスコに来てみて徹底的にマインドセット変えるなどの施策を出来るだけ早い段階でスタートしなければならない。

どんな業種であっても、既存のサービスモデル、組織形態、価値基準に捕われる事無く、柔軟な姿勢でイノベーションを生み出す事が急務とされる。btrax社が提供するプログラムでも、金融業社向けのイノベーション創出に対するカリキュラムも用意されている。

筆者: Brandon K. Hill / CEO, btrax, Inc.

変革をリードする次世代リーダーのためのサンフランシスコイノベーション研修プログラムのご紹介

シリコンバレーの最前線でイノベーション支援を手がけるbtraxによる、経営幹部、事業責任者、本部長・部門長・部長などの部門責任者向けの実践的イノベーションプログラムを提要しています。サンフランシスコの地で、先端技術やトレンドに直に触れながら、デザイン思考やスタートアップマインドを体得できます。

btrax CEO ブランドン K. ヒル、元・日本マイクロソフト株式会社業務執行役員 澤 円氏をはじめとする日米エグゼクティブの知見や実践的ワークショップを通じて、組織変革とイノベーション創出に必要なスキルを5日間で習得します。

詳細はこちらまでお問い合わせください。