デザイン会社 btrax > Freshtrax > シリコンバレーのVCの仕事【イ...

シリコンバレーのVCの仕事【インタビュー①】Draper Nexus 北村充崇

スタートアップを投資活動で金融面から支えているベンチャーキャピタル(VC)。その日々の業務内容は意外と知られていない。彼らはどのようなスタートアップ、そして起業家のどこを見て投資を検討しているのでしょうか?

シリコンバレーに数あるVCファームの中でも、今回は東京とシリコンバレーでクロスボーダーのベンチャー投資活動を行っているDraper Nexusを立ち上げた北村充崇さんにインタビューを行いました。

Draper Nexusは、現在btraxが運営を行なっている福岡市主催のグローバル起業家育成プログラム、『Global Challenge! STARTUP TEAM FUKUOKA』への現地での協力も頂いています。

今回から3回にわたって、btrax社CEOのブランドンと北村さんのインタビューを通じ、VCが行っている事業内容、アメリカと日本のVCの違い、VCとCEOの関係について取り上げていこうと思います。

普段の仕事内容について

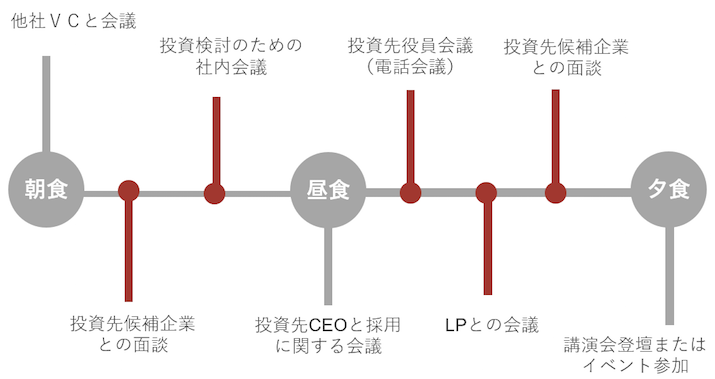

北村:普段はとにかくいろんな人にあっています。僕らの仕事って大きく分けると、お金を出してくれる出資者と、そのお金を投資するベンチャー企業のCEOがお客さんです。だからこの二人を満足させてファンドを成功させるのために何をするのかっていうのが毎日考えて、やっていることです。

ベンチャー企業には平均すると1人で1,000件/年くらい会います。電話会議だけで終わったり、イベントでまとめて会ったりするのも含めてますけど。そうすると最低でも1日に2〜3件はベンチャー企業に会わないといけないからそこにかなり時間を使ってます。

ベンチャー企業には平均すると1人で1,000件/年くらい会います

あとはデューデリジェンスと言ってベンチャー企業への投資を検討する際に、そのベンチャー企業のお客さんやパートナーの人に電話して、投資検討先のリファレンスを取るために時間も使ってます。

他には既に投資しているベンチャー企業CEOの悩み相談をします。CEOって孤独な存在で投資家からも従業員からも責められるから、もちろん株主として意見をいいながらもサポートをするのも重要な役割です。

いろんなイベントに出て話をすることもあります。そこでネットワークを増やして新しいディールフローを増やすという目的もあるし、そこでファンドや自分の名前を売ってブランディングを行う目的もあります。ベンチャー企業からあの人に投資をしてもらいたいと言われるような存在になるためです。

あとはフォローインベスターズって言って、いいベンチャー企業に投資をしている仲間のVCや投資家とコミュニケーションをして、彼らとディールフローをシェアして、一緒に投資先を紹介し合ったりもします。結局できるだけ多くの良いベンチャー企業とつながることが重要ですから。

VCの一日 (提供元: Draper Nexus)

ベンチャー企業の判断基準について

ブランドン (btrax CEO):企業の段階がアーリーかレイターかとかで見るものも変わってくるんですか?

北村:まさしくそうだね。例えばSeedとかSeries Aとかのアーリーになればなるほど”チーム”を見ます。どういう人たちがこの会社を作っているのか、CEOを含めてチームのメンバーを一番見るね。

その次に見るのが”マーケット”だね。彼らがやろうとしているビジネスは3〜5年後に大きくなりそうなマーケットにいるかどうか。この2つがやっぱり一番重要かな。

アーリーはチーム、レイターはファイナンスを見る

それってサーフィンみたいなもんなんだよね。マーケットのいい波が来た時にたまたまいい場所にいて波に乗ったら成功するんだけど、やっぱりいい波が来るポジションって他のいい経営者もたくさん集まってくるわけ。

その時にはサーファー同士の争いになって次は誰が勝ち残れるかって話になる。だからいい波(マーケット)のポジションにいるってのは大事なんだけど、それ以上にいいチームがいて、もし波がきて競争になった時に勝てるようなチームかどうかって方がアーリーステージでは重要だね。

それにいいチームであれば、波があまり来ない所にいたとしてもPivotして大きい波が来てる方向へ移せるんだよね。いいチームであれば、波がどこに来ているか察知して動けるんだよね。

レイターの段階になっていけばいくほどファイナンンスとかを見るね。売上がどれくらい出ているか、管理体制はどうなているか、技術特許は取れているかなど違うポイントがあります。

VCの収益構造について

北村:VCはだいたい1つのファンドで20社くらいに投資します。過去のデータから、その中の10%である2社ぐらいがファンドのほとんどのリターンを出します。そして次の何社かでプラスαのリターンを出します。例えば100億のファンドがあったとして、これを20社に投資するとします。

そうするとトップ2社が100億くらいのリターンを出して、この2社で元本を返します。そして残りのポートフォリオの成功で追加のリターンを出します。だからトップの2社をどれだけ良いパフォーマンスを出すかというところにVCはフォーカスすべきなんですよ。

だから取りっぱぐれそうなベンチャー企業の細かいConvertible Debtの回収作業をしているくらいだったら、ポートフォリオのトップのベンチャー企業のところに行って営業活動を手伝った方が良いと考えます。

ポートフォリオの中の10%の会社で元本を回収して、残りの20〜30% の会社で利益を出して、残りの半分ちょいはゼロになる

Convertible Debtを少し回収したとしても、ファンドのリターンからするとたいしたインパクトがなくて、だからVCは時間配分を考えて良いパフォーマンスを出しているベンチャー企業を高めることに集中します。

ポートフォリオの中の10%の会社で元本を回収して、残りの20〜30% の会社で利益を出して、残りの半分ちょいはゼロになる。だから野球と一緒で打率3割あればファンドとしてある程度のパフォーマンスが出ます。

ベンチャー企業がダメになる理由

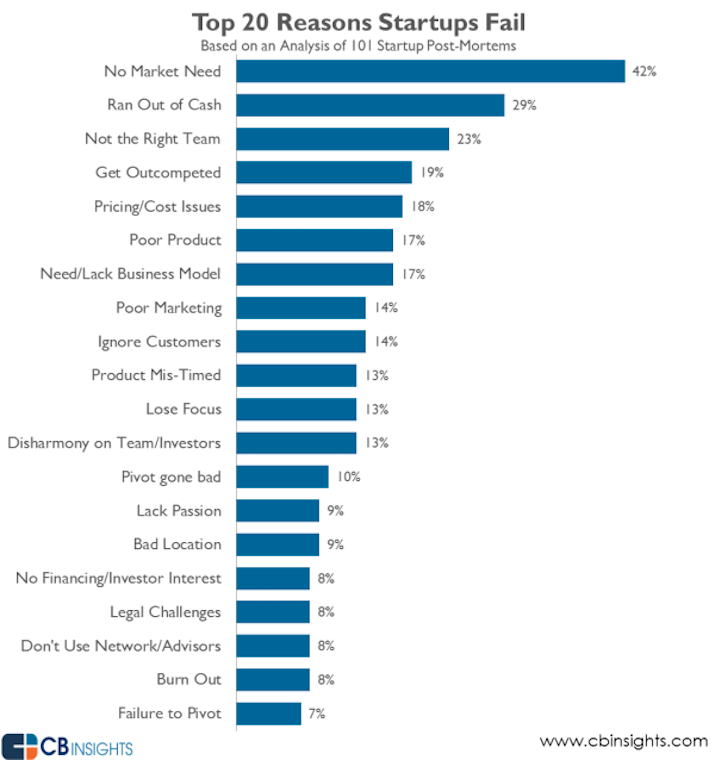

ブランドン:一番よくあるベンチャー企業がダメになる理由って何ですか?

チームの問題、プロダクトの問題、タイミングの問題、プロダクトのマーケットへのフィットの問題とかあると思うんですけど。

北村:統計によると一番ダメになる理由は、マーケットが存在しなかったから。どうしても思い込んじゃうんだよね、この商品は絶対にユーザーが使うだろうって。

よく聞くのは、商品開発の段階で何人かのユーザーに事前に聞いてみて、その時は使うっていうんだけど、実際に販売してみたら誰も使わないというパターンです。本当のユーザーに適切にインタビューできずにやっちゃってて、まあわかりやすい理由だよね。

その次が、資金調達に失敗、チームが揃っていなかった、競合に負けちゃった、値段が高すぎたと続くけど、やっぱりダントツはマーケットが存在しなかったからだよね。

ブランドン:この間TEDで成功したスタートアップの一番の理由みたいなのがあって観てたんですけど、成功理由でタイミングが合っているっていうのを挙げていたんですよね。

なるほどなって思ったんですけど、それって逆に言うと続けていればタイミングが当たる範囲が広がるとも言えるんじゃないかなって思って。辛抱強く待てばいつかはタイミングが合うみたいな。

北村:それすごいいいポイントなんだよね。Gritっていう言葉があって。Googleは一番最初の投資をもらうまでに350回ピッチしたわけよ。349回で止めてたらもしかしたら今のGoogleはなかったかもしれないって言われている。

Skypeも40回、Ciscoも76回最初にもらうまでにピッチをしているらしい。だからGritしたから今のGoogleがあるっていうのはあるよね。諦めないでそれを信じてやる続けるということは重要。

でも同時にタイミングを見てPivotするっていうのも重要で、そのバランス感覚をCEOは持たないとダメだよね。

2026年3月17日(火)、Wix & Base44 経営トップ緊急来日:バイブコーディングの未来 開催!

本イベントでは、Base44 Founderの来日を記念し、プロダクト誕生の背景や思想、そして「バイブコーディング」と呼ばれる新しい開発アプローチについて紹介します。

さらに今回は、Wix CEOも来日。WixがBase44に見出す可能性や、グローバル戦略のビジョンについても語られます。

Founderによるキーノート、リアルタイムデモ、ユースケース紹介、Q&Aを通じて、AI時代の新しいソフトウェア開発の可能性を体感いただけます。

参加承認制となりますので、ご関心のある方はお早めにお申し込みください。